La société holding est un outil juridique indispensable pour les entrepreneurs. Que vous soyez dirigeant d’un grand groupe, d’une TPE, ou investisseur immobilier, il est essentiel d’en connaître les grandes lignes.

Car cette structure est le meilleur moyen d’optimiser la gestion de votre business, la croissance de votre activité, vos impôts et votre patrimoine.

Rien que ça 😶.

Le problème, c’est qu’à moins d’être avocat fiscaliste, se lancer dans la lecture des textes de loi est une énorme barrière à la compréhension du droit pour les entrepreneurs. Aussi, le coût d’opportunité de ne pas constituer une holding dans les meilleurs temps peut être énorme.

Chez EARN, nous souhaitons lever cette barrière, et offrir à n’importe quel entrepreneur la meilleure information possible. Nous avons donc construit ce guide spécialement pour vous. Il est le fruit de l’expérience et des connaissances d’experts-comptables, entrepreneurs et juristes talentueux.

Prêt à connaître l’essentiel à propos de la société holding ?

1 – C’est quoi une société holding ?

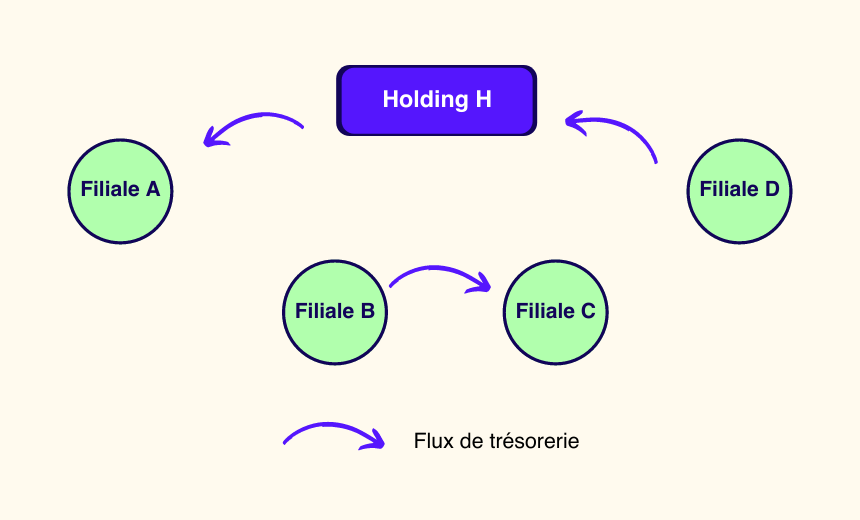

Une holding est une société ayant des participations dans d’autres entreprises. On parle souvent de “société mère” détenant des “filiales”. En effet, le verbe “to hold” en anglais signifie “détenir”. Voilà pourquoi nous parlons de société “holding” : sa raison d’être est la détention de parts d’autres sociétés.

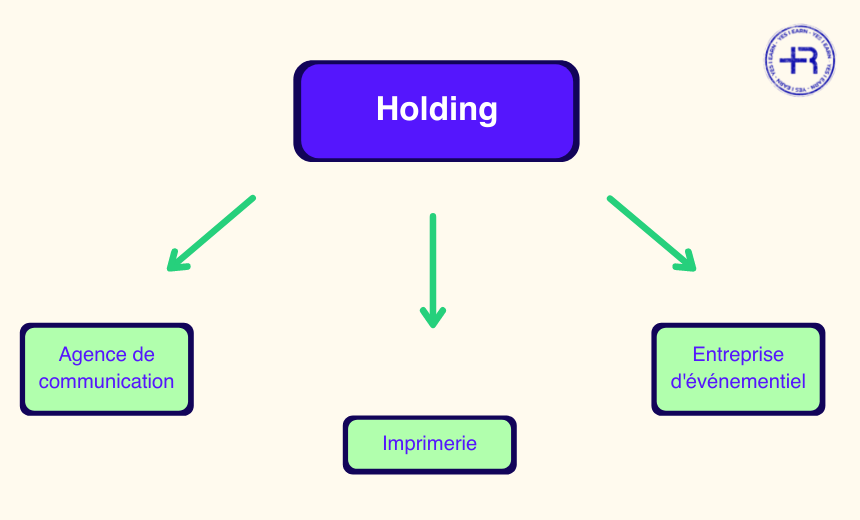

Exemple de structure d’une holding

Sur cet exemple, la société mère détient des participations dans les sociétés A, B et C. Ces participations sont :

- soit des actions,

- soit des parts sociales.

L’ensemble formé par la société mère et ses filiales constitue un groupe de sociétés.

2 – Quel est le but d’une société holding ?

Le but d’une société holding est d’organiser et/ou d’optimiser différentes situations de la vie des affaires. Les principales étant les suivantes :

- la restructuration et/ou l’organisation d’un groupe de société ;

- la cession, reprise ou transmission d’une société.

Comme n’importe quelle société, la holding poursuit un but qui lui est propre et qui est inscrit dans ses statuts.

3 – Les différents types de société holding

On distingue deux types de société holding :

- la holding passive (ou “pure”) ;

- et la holding animatrice (ou “active”).

3.1 – La holding passive

Une holding passive a pour unique objectif la détention et la gestion d’un portefeuille d’actions et de parts sociales d’autres entreprises. Comme un PEA (plan d’épargne en actions) sur lequel un particulier gère un portefeuille d’actions. La holding passive sert d’enveloppe, où sont détenues les participations dans diverses sociétés et où remontent les résultats de ces dernières.

Mais alors, quels sont les avantages de créer une société “passive” ?

C’est une histoire d’optimisation. La société holding vous permet notamment :

- de consolider les résultats de différentes activités au sein d’une même structure ;

- de mieux gérer la trésorerie de l’ensemble du groupe ;

- d’avoir une capacité d’endettement plus importante ;

- de transmettre des parts de sociétés plutôt que des actifs tangibles.

Nous reviendrons plus en détail sur ces avantages fiscaux, financiers et patrimoniaux dans des paragraphes dédiés.

3.2 – La holding animatrice

La holding animatrice est une société qui – comme la holding passive – gère un portefeuille de participations dans des filiales et :

- participe activement à la conduite de la politique du groupe de sociétés ;

- rend – le cas échéant – des services spécifiques, administratifs, juridiques, comptables, financiers et immobiliers à ses filiales.

🧐 Prenons un exemple.

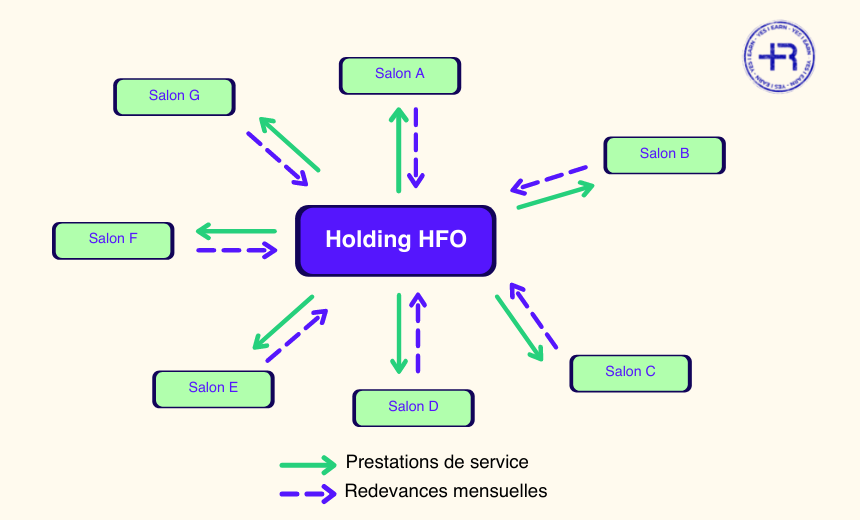

Schéma holding

Estelle a lancé son premier salon de coiffure dans sa ville natale, il y a 5 ans. Grâce à sa connaissance du métier, des clients et de la région, elle décide d’ouvrir de nouveaux salons. Au fur et à mesure, les salons “Estelle Coiffure” s’implantent sur le territoire. Afin de gérer la croissance de son activité, d’harmoniser le fonctionnement de ses salons et d’optimiser les ressources, Estelle a créé une société Holding : “Hair Force One” (que nous appellerons “Holding HFO”).

Cette société – dont Estelle est l’unique actionnaire – détient des parts dans plusieurs salons “Estelle Coiffure”. Ce montage lui permet de faire entrer d’autres personnes au capital de certains salons de coiffure. On parle ici d’une activité purement “passive”.

Mais la holding HFO se charge également d’autres activités :

- elle centralise tous les achats de matériels, afin de bénéficier de réductions ;

- elle s’occupe de la formation des cadres et des salariés des différents salons, pour maintenir un niveau de qualité élevé ;

- elle met à disposition une responsable comptable, pour diminuer la charge administrative des cadres qui dirigent les salons de coiffure ;

- elle lance des campagnes de communication sur les réseaux sociaux et les médias régionaux, pour booster la visibilité des salons “Estelle Coiffure”.

En contrepartie, les différents salons paient des redevances mensuelles à la “Holding HFO”. Les cadres peuvent se concentrer sur leur cœur de métier, en bénéficiant des services offerts par la société mère.

Ici, Hair Force One opère une activité d’animatrice.

Nous verrons plus bas quels sont les avantages fiscaux et financiers de ce fonctionnement.

3.3 – Holding Familiale et Holding Immobilière

Nous avons vu ci-dessus qu’il existe 2 types de société holding. Mais vous entendrez peut-être parler de “holding familiale” et de “holding immobilière”.

Une holding familiale est une société détenue par les membres d’une seule et même famille. Un de ses principaux intérêts concerne la transmission de patrimoine aux héritiers. En effet, selon certaines conditions (voir plus bas notre partie sur les avantages patrimoniaux), les droits de donation suite à une transmission peuvent être exonérés de 75% de la valeur des actions concernées (pacte Dutreil). Aussi, vous pouvez bénéficier d’abattements de 100 000€ par enfant, renouvelable tous les 15 ans.

“Si, en tant que parents, vous souhaitez céder un bien immobilier à vos enfants, vous pouvez leur céder des parts de votre SCI de manière successive. Vous bénéficiez ainsi des abattements prévus pour les droits de succession en ligne directe, s’élevant à 100 000 € par enfant pour chaque donation, renouvelable tous les 15 ans” (économie.gouv.fr).

Une holding immobilière est une société qui possède des titres de participation au sein de plusieurs SCI (sociétés civiles immobilières). Elle présente les mêmes avantages financiers, fiscaux et patrimoniaux qu’une holding classique (voir plus bas dans l’article). Mais elle est focalisée sur une activité purement immobilière.

4 – Quelle forme sociale choisir pour sa holding ?

Une société holding peut être constituée sous différentes formes sociales : SAS, SARL ou société civile. Elle peut être détenue par un ou plusieurs associés, personnes physiques ou morales. Ce qui nous laisse un champ des possibles assez large.

💡 Le conseil de EARN

Voyez le droit des affaires comme une boîte à outils. Vous y trouverez une multitude de formes sociales, de régimes d’imposition et de clauses contractuelles qui s’adaptent à des situations bien spécifiques. Le choix de la forme sociale se fait en fonction des objectifs de la holding. Ces derniers doivent être clairement définis. Ensuite, votre expert-comptable (et/ou votre juriste) vous guidera vers la meilleure solution, en choisissant les bons outils.

Voyez le droit des affaires comme une boîte à outils.

5 – Quel est l’intérêt fiscal d’une holding ?

Un des principaux avantages de la société holding concerne l’optimisation fiscale. En construisant un portefeuille de participations au sein d’une seule et même structure, vous aurez la possibilité de :

- disposer d’un véhicule d’investissement adapté pour investir dans d’autres projets ;

- compenser les bénéfices et les pertes de vos différentes activités.

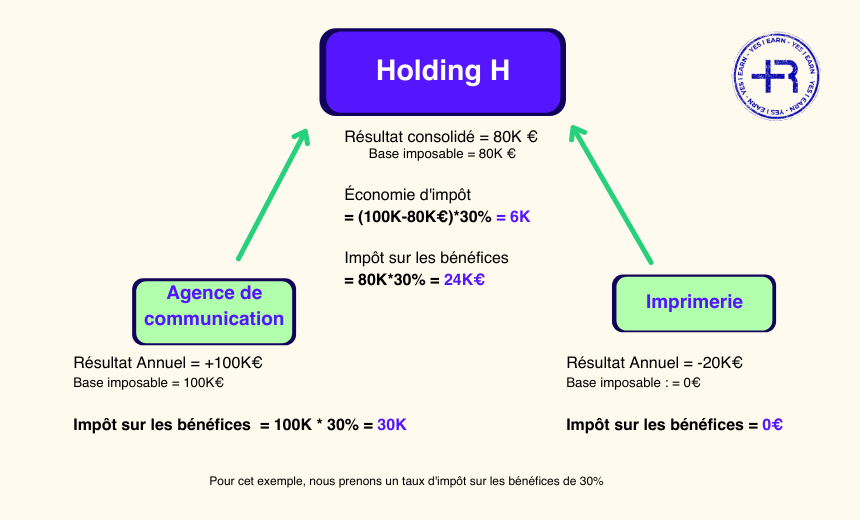

D’une manière très simplifiée, si la société A fait 100K€ de bénéfices et la société B 20K€ de perte, alors la holding H sera imposée sur 80K€. Le groupe réalise donc une économie d’impôt, car la base imposable de la société A était initialement de 100K€.

Évidemment, cette optimisation fiscale est strictement réglementée par la loi. Pour cela, le législateur a créé deux outils :

- l’intégration fiscale ;

et le régime mère-filiale.

5.1 – L’intégration fiscale

L’intégration fiscale consiste à consolider les résultats de toutes les filiales d’un groupe. Ainsi, les résultats des sociétés déficitaires viennent compenser les résultats des sociétés bénéficiaires.

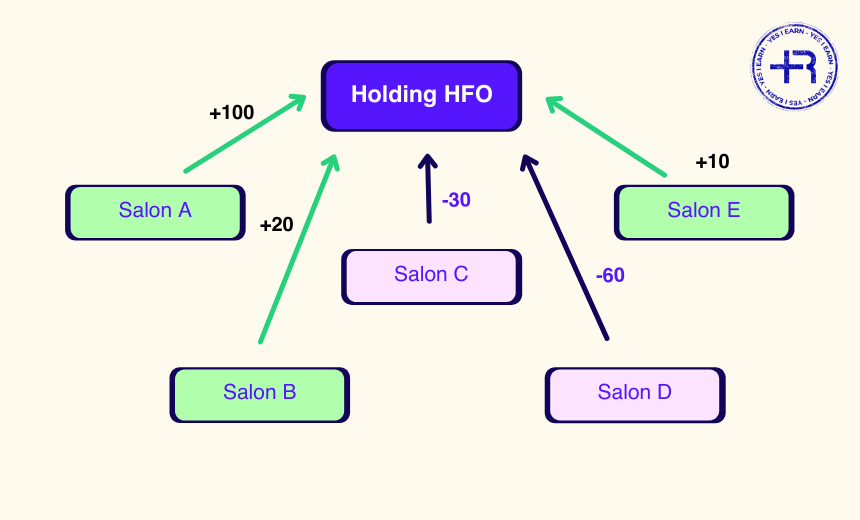

Reprenons notre exemple. Au sein du groupe Estelle Coiffure, les résultats annuels sont les suivants :

- Salon A : 100K€

- Salon B : 20K€

- Salon C : -30K€

- Salon D : -60K€

- Salon E : 10K€

Sans intégration fiscale, l’impôt sur les bénéfices (considérons ici un taux de 30%) serait de 39K€ :

- Salon A : (100K€ * 30%) = 30K€

- Salon B : (20K€ * 30%) = 6K€

- Salon C : (-30K€ * 30%) = 0K€

- Salon D : (-60K€ * 30%) = 0K€

- Salon E : (10K€ * 30%) = 3K€

Avec l’intégration fiscale, les résultats des différentes filiales sont consolidés au niveau de la société mère. Celle-ci devra payer l’impôt sur le bénéfice global du groupe. Ici, le bénéfice global est de 40K€ (100 + 20 – 30 – 60 + 10). L’impôt serait de 12K€, soit une économie d’impôt de 27K€ (39K€ – 12K€) !

Les conditions pour bénéficier de l’intégration fiscale sont les suivantes :

- les sociétés doivent être soumises à l’IS et imposées en France ;

- les sociétés intégrées doivent ouvrir et clore leurs exercices comptables à la même date ;

le capital de la société mère ne doit pas être détenu à 95 % ou plus par une autre société passible de l’IS.

5.2 – Le régime mère-filiale

Le régime mère-filiale permet à la société mère (la holding) de bénéficier d’une exonération d’IS sur les dividendes reçus de ses filiales. Seule une quote-part de frais et charges doit être ajoutée au résultat fiscal de la société mère (quote-part de 5% du montant des dividendes perçus).

En effet, les résultats bénéficiaires des sociétés filiales remontent au niveau de la société mère sous forme de dividendes (part des résultats d’une société qui est redistribuée à ses propriétaires). Le régime mère-filiale permet de ne pas imposer 2 fois ces bénéfices (une fois au niveau de la filiale et une deuxième fois au niveau de la société mère).

Les conditions pour bénéficier du régime mère filiale sont les suivantes :

- la société mère et la société filiale doivent être imposées à l’IS ;

- la société mère doit détenir plus de 5% du capital de la filiale ;

- la société mère doit détenir les titres de la filiale pendant plus de 2 ans.

Et cerise sur le gâteau : le régime mère-filiale peut être cumulé avec l’intégration fiscale. Ainsi, les dividendes des filiales sont exonérés et le résultat global du groupe est consolidé (les déficits sont imputés sur les bénéfices). C’est probablement le plus gros avantage de la holding.

6 – Quel est l’intérêt patrimonial d’une holding ?

Grâce à sa fiscalité avantageuse (voir paragraphe précédent) et à son utilité en termes de transmission d’entreprise, la holding est souvent utilisée pour optimiser un patrimoine. Les cas les plus courants sont :

- la holding patrimoniale ;

- et la holding immobilière.

6.1 – La holding patrimoniale

Une holding patrimoniale est une holding passive dont l’unique activité est la gestion des titres de participation d’autres sociétés (filiales).

Outre le bénéfice fiscal lié au régime mère-filiale et à l’intégration fiscale, la holding patrimoniale est très intéressante pour la transmission.

En effet, si vous êtes dirigeant d’entreprise, vous pouvez apporter l’ensemble de vos parts sociales (ou actions) au capital de votre holding patrimoniale. Vous bénéficiez sous condition d’un report d’imposition de la plus-value réalisée lors de la cession (article 150-0 B ter du CGI). Par la suite, vous pouvez céder les titres détenus par la holding à vos enfants. Ils détiendront donc indirectement votre ancienne entreprise via la holding patrimoniale sans qu’aucun droit de succession soit appliqué.

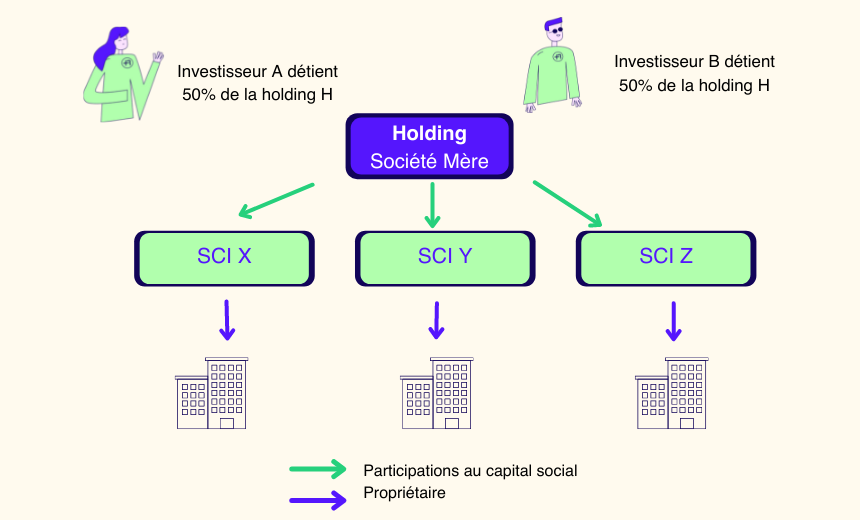

6.2 – La holding immobilière

La holding immobilière est une société qui détient des parts sociales de sociétés propriétaires d’immeubles. Ces sociétés sont très souvent des SCI (sociétés civiles immobilières).

La holding immobilière présente les mêmes avantages juridiques, fiscaux, patrimoniaux et financiers qu’une holding classique. Ces avantages sont particulièrement intéressants pour l’investissement immobilier :

- Grâce au régime mère-filiale, la holding immobilière est exonérée d’impôts à hauteur de 95 % des dividendes qu’elle perçoit des filiales. Cette économie d’impôt est un excellent moyen de réinvestir progressivement dans de nouveaux biens (effet “boule de neige”).

- L’intégration fiscale – lorsqu’elle est possible – permet de consolider les résultats de chaque société au niveau du groupe. Les pertes – souvent dues à des charges d’amortissement importantes en début d’activité – compensent les bénéfices.

- La holding dispose d’un pouvoir de négociation des prêts bancaires plus important que les filiales. Elle peut obtenir des prêts plus avantageux et en faire bénéficier les autres sociétés du groupe.

- La convention de trésorerie (nous vous en parlons plus bas) permet de faire circuler les flux de trésorerie entre les sociétés ayant une capacité de financement et les sociétés ayant un besoin de trésorerie.

💡 La holding immobilière est un très bon outil si vous êtes investisseur immobilier, ou que vous souhaitez développer votre patrimoine via un autre véhicule que votre activité principale. En effet, la holding vous permet de faire remonter de la trésorerie de vos activités principales en limitant l’imposition. Cette trésorerie peut ensuite être investie pour élargir et diversifier votre patrimoine.

Pour plus d’informations, découvrez notre article sur la holding immobilière.

7 – Quel est l’intérêt financier d’une holding ?

Le fait de constituer un groupe de sociétés et de mutualiser les résultats au niveau de la société-mère offre des avantages financiers très intéressants (pouvoir de négociation plus important vis-à-vis des banques et optimisation de la trésorerie). Aussi, ce montage juridique permet de bénéficier pleinement de l’effet de levier de l’emprunt (voir ci-dessous, le “LBO”).

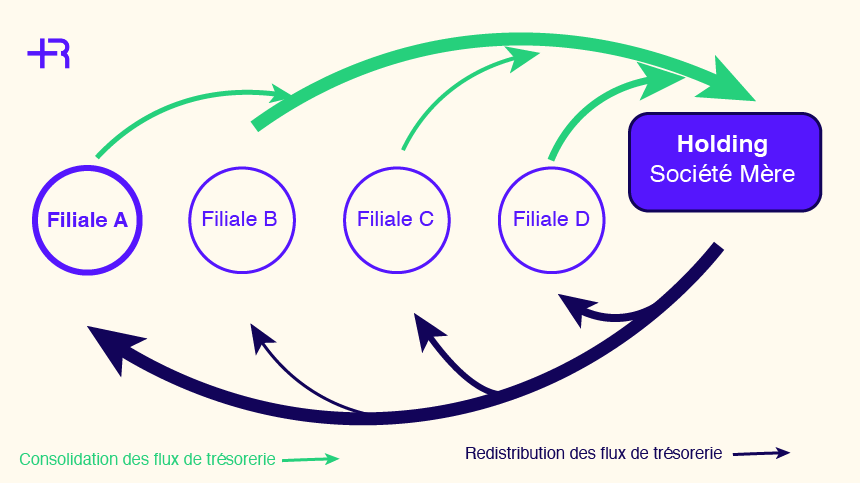

7.1 – Cash pooling et convention de trésorerie

7.1.1 – Le cash pooling

Le cash pooling est un système qui permet de centraliser les flux de trésorerie des filiales d’un même groupe. L’intérêt étant d’optimiser la gestion de la trésorerie, en distribuant de la meilleure des manières la trésorerie au sein des sociétés. C’est aussi un très bon moyen de diminuer les charges financières. Il existe plusieurs techniques de cash pooling.

7.1.2 – La convention de trésorerie

La convention de trésorerie est un contrat passé entre différentes entités d’un groupe de sociétés. Elle fixe les conditions et les modalités permettant aux sociétés de procéder à des échanges financiers entre elles. Notez que le flux de trésorerie remonté dans le cadre de cette convention est un prêt. La société bénéficiaire devra donc le rembourser ultérieurement.

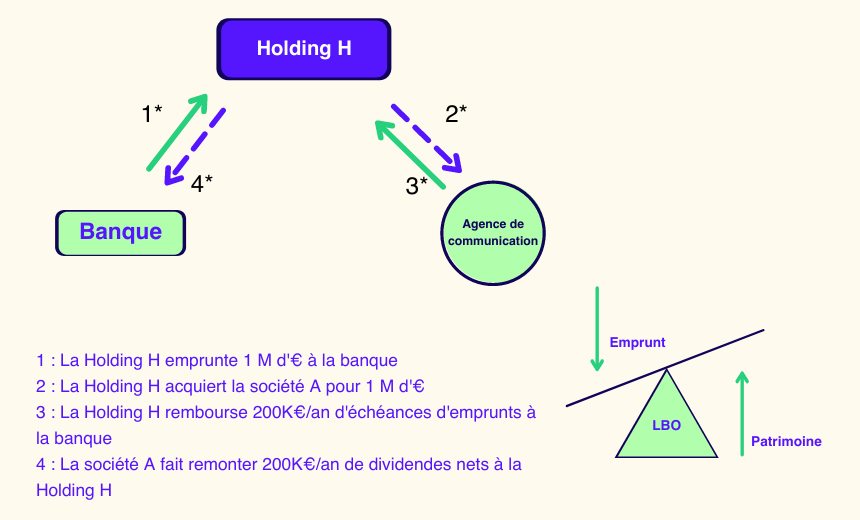

7.2 – Le LBO

Le LBO (“Leveraged Buy-Out”) est un montage juridique et financier permettant le rachat d’une entreprise par le biais d’une société holding. On peut traduire LBO par “rachat avec effet de levier”.

Pourquoi parle-t-on d’effet de levier ? Eh bien parce que dans le cas d’un LBO, la holding va augmenter la valeur de son patrimoine grâce à l’emprunt bancaire et aux avantages du régime mère-filiale :

- La holding emprunte pour acheter les parts d’une nouvelle filiale.

- Puis, les dividendes de la filiale servent à rembourser les échéances d’emprunt.

Sur le long terme, le but du LBO est l’autofinancement du rachat par la filiale.

Le LBO s’applique dans différentes situations, comme :

- Le rachat d’une société par un investisseur (personne physique ou morale) ;

- Le rachat d’une société par ses dirigeants, avec tout ou partie des salariés (le MBO : Management Buy-Out).

- Le rachat de société par les salariés (RES : Reprise d’Entreprise par ses Salariés).

- Lorsqu’une entreprise procède à des acquisitions d’autres sociétés du même secteur, pour créer des synergies (on parle de “Build-up”).

- Lorsqu’un dirigeant (actionnaire principal) transmet la majorité du capital de son entreprise à un investisseur, tout en restant actionnaire minoritaire (l’OBO : Owner Buy Out).

💡 Nous avons consacré un article complet sur le LBO, tant ce sujet est important pour les entrepreneurs.

8 – Vendre une société via une holding

Si le LBO est un excellent moyen d’acquérir une filiale au sein d’un groupe de société, la holding est aussi très intéressante lorsqu’on souhaite céder une activité.

Par principe, lorsque vous cédez votre entreprise, vous êtes imposable sur la plus-value de cession.

Exemple : Si la valeur de votre entreprise à sa création était de 50 000€, et que vous la cédez 300 000€, vous réalisez une plus-value de cession de 250 000€. Cette plus-value sera taxée au prélèvement forfaitaire unique (17,2% de prélèvements sociaux et 12,8% d’IR) ou au barème progressif de l’impôt sur le revenu. Avec, dans certains cas, des abattements pour durée de détention.

💡 Notez que les dirigeants de PME qui souhaitent prendre leur retraite peuvent bénéficier d’un abattement fixe de 500 000 €.

Le mécanisme de l’apport-cession permet de neutraliser l’imposition de la plus-value sur une certaine période (voire indéfiniment). Le déroulement est le suivant :

- L’apport des titres : vous apportez à la société holding (nouvelle ou existante) les parts sociales ou actions que vous détenez sur votre entreprise. Lors de cet apport, une plus-value est réalisée et constatée (si la valeur actuelle de votre entreprise est supérieure à celle d’origine). 💡 Notez que vous pouvez apporter une partie de vos titres à la holding et en vendre directement une autre, pour obtenir des liquidités immédiates.

- La cession des titres par la holding : la holding cède les titres de votre entreprise à un acquéreur.

- Le report d’imposition : la plus-value constatée et déclarée lors de votre apport initial est reportée. Son imposition effective n’interviendra qu’au moment où se produira un événement mettant fin au report (vente des titres dans les 3 ans sans réinvestissement, ou transfert du domicile fiscal du contribuable hors de France).

- Le réinvestissement du prix de cession : si la holding cède les titres de l’entreprise moins de 3 ans après les avoir reçus, elle ne peut continuer à bénéficier du report d’imposition que si elle réinvestit. Ce réinvestissement doit intervenir dans un délai de 2 ans, pour au moins 60 % du prix de vente (50% si la cession a eu lieu avant le 1er janvier 2019) dans une activité commerciale, industrielle, artisanale, libérale, agricole ou financière, pour une durée d’1 an (durée de détention des titres nouvellement acquis). Si la holding cède les titres plus de 3 ans après les avoir reçus, elle peut disposer librement du prix de cession sans aucune obligation de réinvestissement.

💡 Notez que le réinvestissement ne fonctionne pas pour l’investissement immobilier.

Le mécanisme d’apport-cession est intéressant dans une optique de transmission :

- Si vous souhaitez donner les titres de votre holding à vos enfants, le report d’imposition leur sera transféré à proportion des titres transmis, à condition qu’ils contrôlent la société holding.

La transmission par décès des titres de la holding conduit à l’exonération définitive de la plus-value placée en report d’imposition. Si par la suite, vos enfants vendent les titres, ils ne seront imposés que sur la plus-value de cession (différence entre le prix de vente et la valeur retenue pour le calcul des droits de succession).

💡 Le conseil de EARN

Il est extrêmement important pour les entrepreneurs de constituer une holding le plus tôt possible.

En effet, elle vous permet d’optimiser de nombreux points (notamment la fiscalité), de diversifier vos activités, d’investir et de préparer votre avenir.

Aussi, en cas d’apport-cession, le report d’imposition nécessite un délai de détention des parts de 3 années (sauf si vous réinvestissez, comme nous l’avons vu). Il faut en tenir compte, au risque de passer à côté de cet avantage fiscal et d’être imposé sur la plus-value de cession.

9 – Holding : Attention à l’abus de droit

Nous avons vu ci-dessus que les montages juridiques et financiers organisés autour d’une société holding permettent d’obtenir de nombreux avantages. Mais attention de ne pas tomber dans l’abus de droit.

Selon le site des Impôts, l’abus de droit fiscal correspond à des “manœuvres ayant pour objet d’éluder tout impôt ou taxe en utilisant des constructions juridiques qui, bien qu’apparemment régulières, ne traduisent pas le véritable caractère des opérations réalisées, soit du fait de leur caractère fictif, soit parce qu’elles ont un but exclusivement fiscal et ce, à l’encontre des objectifs poursuivis par le législateur.”

En résumé, un montage juridique ne doit pas être fait uniquement dans une optique d’optimisation fiscale.

💡 Le conseil de EARN

Souvenez-vous que le droit des affaires est une boîte à outils à la disposition des entrepreneurs. Il met à votre disposition des moyens d’exercer votre activité de la meilleure des manières. L’administration n’accepte pas que les contribuables abusent de ces différents outils, uniquement dans un intérêt fiscal. En cas de doute sur un montage juridique, vous pouvez consulter l’administration par écrit grâce au rescrit abus de droit.

En conclusion, la société holding est un outil polyvalent. Utile sur le plan juridique, fiscal, financier et patrimonial. Dans ce guide, nous nous sommes concentrés sur l’essentiel, pour vous offrir les bases de ce sujet. Mais les montages juridiques et les lois qui transitent autour des holdings et des groupes de sociétés sont nombreux.

Aussi, la fiscalité est une discipline qui offre des opportunités très intéressantes aux entrepreneurs, mais qui demande une expertise de pointe. Nous vous encourageons à vous entourer d’experts du sujet, qui sauront vous accompagner tout au long de vos projets, en mettant en place les bons outils au meilleur moment.

Chez EARN, nous accompagnons les entrepreneurs ambitieux et trouvons les moyens de développer votre entreprise en limitant le poids de l’imposition. Notre but est de vous faire saisir les meilleures opportunités, en toute sérénité. Contactez un de nos experts et mettez toutes les chances de votre côté.