À l’image d’un pilote de Formule 1, l’entrepreneur ambitieux dirige son business à toute allure. Entre la gestion opérationnelle, la satisfaction des clients, le recrutement et les finances, il doit prendre en permanence des décisions pour développer son entreprise de la meilleure des manières.

Comme un pilote, le chef d’entreprise peut s’appuyer sur des indicateurs pour faire les meilleurs choix. Ces derniers servent à mesurer la performance d’entreprise, à la comparer (dans le temps et par rapport aux objectifs) et à l’améliorer en continu.

Les KPI financiers font partie des indicateurs les plus importants pour le dirigeant. Mais pour être réellement utiles, ils doivent être :

- Pertinents

- Peu nombreux

- Compréhensibles

Afin de vous aider dans le choix des meilleurs indicateurs financiers, nous vous présentons dans cet article les 5 KPI indispensables pour votre entreprise.

Ce webinaire animé par nos fondateurs Guillaume Thomas et Alexis Slama, reprend les 5 KPI indispensables pour accélérer la croissance de votre entreprise. Si vous préférez le format vidéo, cliquez sur celle-ci directement.

C’est quoi un KPI ?

Un KPI (Key Performance Indicator) est un indicateur clé de performance. Concrètement, il s’agit d’un outil de gestion permettant de mesurer la performance d’une entreprise sur une période.

La performance globale d’une entreprise, c’est sa capacité à atteindre ses objectifs en utilisant les ressources à sa disposition de la meilleure des manières. Il existe plusieurs types de performance : financière, commerciale, sociale, environnementale… Elle concerne également l’innovation et la qualité.

Chaque entreprise ayant des objectifs stratégiques particuliers, leurs dirigeants ont besoin d’outils de mesures adaptés. Les KPI ont pour rôle de mesurer la performance, afin de détecter les risques à éviter et les opportunités à saisir. Ces indicateurs peuvent être comparés dans le temps (pour suivre une progression) ou par rapport aux objectifs (pour suivre l’avancement).

Nous nous focalisons ici sur les KPI financiers, qui vous aideront à suivre et améliorer :

- Vos résultats

- Le financement de votre activité

- Votre trésorerie

KPI #1 : Le chiffre d’affaires

Le chiffre d’affaires est un indicateur qui mesure le volume des ventes d’une entreprise. Il peut se décliner :

- Par produit ou service

- Par zone géographique

- Par client ou contrat

- Par unité commerciale

Suivre son chiffre d’affaires, c’est analyser le volume d’activité de l’entreprise. C’est aussi un excellent moyen de comparer rapidement la situation actuelle de vos ventes par rapport :

- Aux prévisions

- À une période passée

- À la concurrence

- Aux standards de votre secteur

Le chiffre d’affaires n’est pas une fin en soi. Une fois connu et analysé, il doit servir à calculer des résultats ou des marges, afin de mesurer la performance de l’entreprise.

KPI #2 : La marge brute

La marge brute est un indicateur qui mesure l’écart entre le montant des ventes (le chiffre d’affaires) et les coûts liés à ces ventes (le coût de revient). Elle s’exprime souvent en pourcentage de chiffre d’affaires (marge brute / chiffre d’affaires) pour donner le taux de marge brute.

C’est un très bon indicateur pour comparer la performance de l’entreprise dans le temps et par rapport aux concurrents. Il permet surtout de suivre la marge dégagée par un bien ou un service et de mettre en évidence les produits “vedettes” et “poids morts”. Concrètement, en analysant la marge brute vous saurez rapidement quels produits (ou activités) génèrent :

- Le plus de marge pour votre entreprise

- Une faible marge (voire négative)

C’est donc un très bon indicateur pour prendre des décisions stratégiques. La marge brute – comme le chiffre d’affaires – peut se décliner par produit, zone géographique, unité commerciale, client ou contrat.

KPI #3 : Le seuil de rentabilité

Le seuil de rentabilité (aussi appelé “point mort”) est un indicateur de risque, qui permet de connaître le niveau de chiffre d’affaires à atteindre pour être rentable. Comme pour le chiffre d’affaires ou la marge brute, il est surtout intéressant d’analyser le seuil de rentabilité par produit ou activité.

Tant que ce seuil n’est pas atteint, les ventes ne sont pas suffisantes pour couvrir les coûts. Au contraire, dès que le seuil est franchi, chaque vente supplémentaire génère des bénéfices. C’est pour cela qu’on parle également de point mort.

En fonction de votre activité et de vos préférences, vous pouvez choisir de suivre le seuil de rentabilité en euros, en jours ou en unités vendues.

Vous souhaitez en savoir plus sur les KPI financiers pour votre entreprise ?

KPI #4 : Le besoin en fonds de roulement (BFR)

Le BFR (besoin en fonds de roulement) est un agrégat financier qui met en évidence un besoin de financement. En fonction de votre activité, votre BFR peut être plus ou moins important.

BESOIN EN FOND DE ROULEMENT

Stocks en cours

+

Clients et comptes rattachés

–

Fournisseurs et comptes rattachés

–

Dettes fiscales

Les stocks et les créances clients de votre entreprise sont de l’argent à recevoir. Ils nécessitent un besoin de financement, dans l’attente d’encaisser cet argent. Vos dettes (envers vos fournisseurs, l’administration, les caisses sociales) sont de l’argent à décaisser.

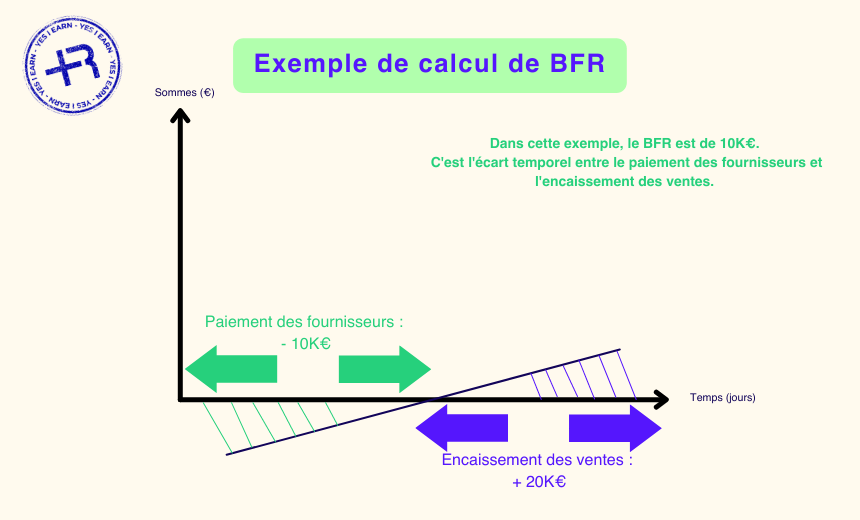

Le BFR est donc la différence entre les sommes en attente d’être encaissées (stocks et créances) et les sommes à décaisser (dettes).

Il est primordial de suivre votre BFR car même en cas d’activité importante et de marges confortables, la mauvaise gestion de la trésorerie peut entraîner des difficultés de premier ordre : perte de confiance des tiers, explosion des charges financières (intérêts, découverts, etc.), cessation de paiements.

Le BFR peut se suivre en valeur (chiffre d’affaires) ou en jours de chiffre d’affaires. Afin de le maîtriser – voire de le réduire – il est intéressant de suivre un autre KPI qui impacte vos finances : les délais.

Un guide qui rassemble les meilleurs conseils en gestion d’entreprise par nos experts-comptables.

KPI #5 : Les délais

Nous l’avons vu, l’écart entre le moment où vous payez vos stocks (activité commerciale) – ou réalisez vos missions (prestation de service) – et le moment où vous encaissez vos ventes génère un besoin de financement (le BFR).

Ce besoin de financement peut être maîtrisé, grâce à 3 principaux leviers :

- Le délai d’écoulement des stocks : plus vos stocks se vendent vite, plus vous encaissez de l’argent rapidement et moins votre besoin de financement est important.

- Le délai d’encaissement des clients : plus vite vous encaissez vos factures de vente, plus vous réduisez votre BFR. Le délai d’encaissement des clients dépend de votre modèle d’affaires, mais il peut être réduit grâce à des incitations financières comme l’escompte, ou des solutions comme l’affacturage.

- Le délai de paiement des fournisseurs : plus vous étalez le paiement de vos factures fournisseurs, plus vous réduisez votre BFR. Le délai de paiement des fournisseurs est protégé par la loi LME et dépend en partie de votre pouvoir de négociation vis-à-vis de vos fournisseurs.

En suivant ces KPI financiers, vous pourrez prendre en main la trésorerie de votre entreprise, gagner en sérénité et diminuer les charges financières évitables (découverts, intérêts, etc.).

Ces 5 principaux KPI sont la base du pilotage de la performance d’entreprise. En fonction des particularités de votre business, d’autres indicateurs plus spécifiques peuvent être utilisés.

Afin de suivre ces indicateurs comme un vrai pilote vous aurez besoin d’un tableau de bord synthétique, fiable et à jour.

Chez EARN, nous prenons le temps de définir avec tous nos clients les indicateurs cohérents pour leurs entreprises. De fait, lorsque nous mettons à jour la comptabilité au fil du temps, les entrepreneurs peuvent avoir une vue en direct de leurs KPI financiers. Ainsi, nous mettons tous les chances du côté de nos clients !